En noviembre de 1944, el entonces presidente de Estados Unidos, Franklin Roosevelt, envió una carta a la Oficina de Investigación Científica y Desarrollo (OSRD) de su gobierno. La victoria estaba a la vista para los aliados en la Segunda Guerra Mundial. Sin embargo, con su propia salud debilitada, Roosevelt estaba más preocupado que nunca por el bienestar de su país en el tiempo de paz que pronto llegaría. “Tenemos ante nosotros nuevas fronteras de la mente”, escribió, “y si las emprendemos con la misma visión, audacia y empuje con que hemos librado esta guerra, podemos crear… una vida más plena y fructífera”.

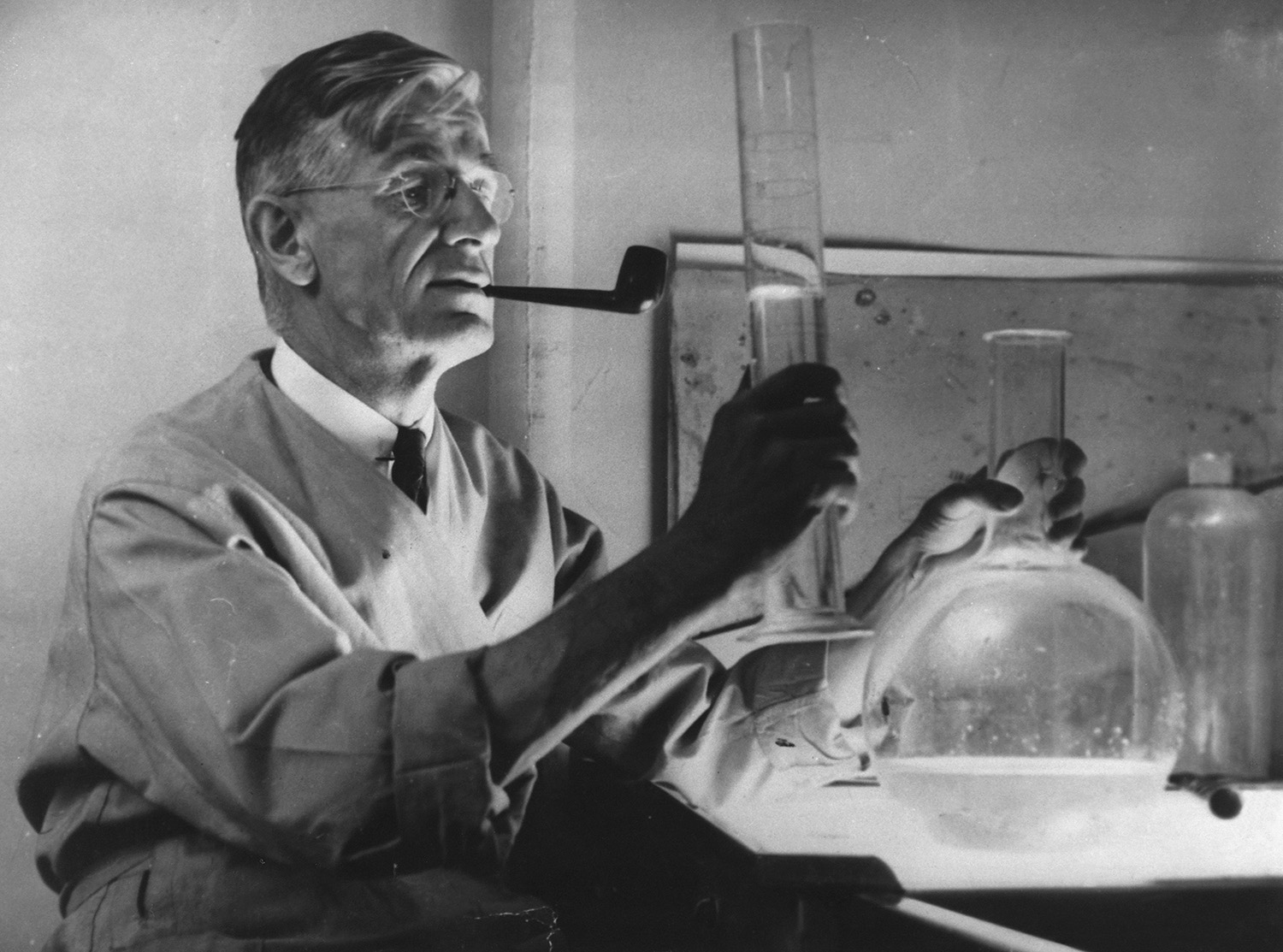

La carta llegó al escritorio de Vannevar Bush. Ingeniero eléctrico de formación, Bush había sido designado por Roosevelt para dirigir la OSRD, donde supervisó la profusión de experiencia civil en el armatoste militar. Bajo su dirección, 30.000 científicos e investigadores de todo el país se movilizaron para el esfuerzo bélico, lo que condujo al desarrollo de nuevas y poderosas tecnologías, desde el radar y los vehículos anfibios hasta la manipulación de los átomos de uranio, que finalmente condujo a la creación de la bomba atómica. En un homenaje de portada, Time lo bautizó como el “general de la física” del país.

En 1945, Bush envió sus recomendaciones al presidente en un informe titulado La ciencia, la frontera sin fin. La victoria de los aliados era inminente, y Bush pretendía diseñar un plan que diera paso a un boom de la investigación de posguerra. En una elocuente introducción, vinculó la búsqueda de la prosperidad nacional a la búsqueda del progreso científico, convocando un retrato del científico como pionero, avanzando para expandir la frontera del conocimiento.

Pero la inspiración no podía hacerlo sola. La investigación básica era la semilla de la innovación tecnológica, escribió, pero “no podemos esperar que la industria llene adecuadamente el vacío”. Reclamaba un compromiso renovado del gobierno para reponer las arcas de la ciencia allí donde el mercado no lo hiciera. Las prescripciones del informe sentaron las bases de la Fundación Nacional de la Ciencia y, en las décadas siguientes, prepararon un triunvirato duradero entre el mundo académico, la industria y el gobierno al que se le atribuiría la incubación de muchos de los avances tecnológicos que marcaron el siglo americano.

No hace mucho tiempo en este siglo, el abogado Jordan Blashek estudió el documento y asimiló sus consecuencias. Había alcanzado la mayoría de edad en un mundo globalizado, donde la tecnología respondía al flujo de capital sin valores, fronteras ni lealtades. Pero en 2021, como ejecutivo de Schmidt Futures, la filantropía iniciada por el ex director general de Google, Eric Schmidt, asimiló un mundo cambiante. “El sistema de capital riesgo de Estados Unidos ha sido el mayor motor de creación de valor, quizá de la historia”, dijo Blashek a Foreign Policy. “Eso no significa que sea infalible”.

En opinión de Blashek, el modelo chino -desplegar fondos gubernamentales para construir sectores estratégicos y nutrir a los campeones nacionales- pone de relieve los puntos en los que el enfoque estadounidense es más deficiente: aglomerar la inversión y el talento en algunas áreas mientras deja desiertos otros. La debilidad y la complacencia se han instalado. “En los últimos 40 años nos hemos permitido el lujo de decir que la innovación estadounidense es la mejor del mundo”, dijo en una entrevista de podcast. Hoy ya no cree que sea así.

Blashek, ex marine estadounidense desplegado dos veces en el extranjero, ya había respondido a la llamada de la nación. Vio la oportunidad de volver a hacerlo. La idea surgió y creció, y se lanzó este verano como America’s Frontier Fund (AFF), llamada así en homenaje a la idea de Bush. Al igual que el informe de Bush había impulsado al gobierno a pagar la factura de la ciencia, el America’s Frontier Fund pretende reclutar a los mercados de capital privado del país para la cruzada de su rejuvenecimiento económico.

Anunciándose como el “primer fondo de inversión en tecnología punta sin ánimo de lucro del país”, la misión declarada de la organización es “promover el liderazgo de Estados Unidos y sus aliados y proteger la democracia en todo el mundo”. Con profundos lazos con la comunidad de defensa de Estados Unidos, señalada por algunos como terreno propicio para el autobombo, busca la ventaja estadounidense en un mundo en bifurcación. En un mundo así, marcado por la competencia entre grandes potencias, los beneficios financieros ya no están por encima de los valores y el capital riesgo ya no puede permitirse ser mercenario.

China invierte por poder, dijo Blashek, mientras que Estados Unidos lo hace por beneficio. El éxito del America’s Frontier Fund consiste en hacer ambas cosas.

Vannevar Bush, ingeniero eléctrico estadounidense,inventor y jefe de la Oficina de Investigación Científica y Desarrollo, que dirigió a los científicos durante la Segunda Guerra Mundial- es visto alrededor de 1943. Colección Hulton-Deutsch/Corbis vía Getty Images

La misma misión fue la que propició el nacimiento de la industria del capital riesgo. En 1946, la American Research and Development Corporation (ARD) -considerada por todos como la precursora del capital riesgo moderno- se estableció bajo el liderazgo de Georges Doriot (junto con otros cofundadores), un oficial militar y legendario profesor de la Harvard Business School, con el mandato de invertir en empresas consideradas “un activo social incuestionable para el país”. Como dijo uno de sus fundadores: “Mi personal son los Estados Unidos de América”.

ARD fue pionera en una novedosa forma de financiación: las inversiones basadas en el capital privado al servicio de empresas de nueva creación de riesgo que estaban desatendidas por el mercado de valores y el sector bancario tradicional. El enfoque se probaría y se retocaría hasta que la combinación adecuada despegara, manifestándose con el tiempo como un pilar indiscutible del motor de crecimiento estadounidense.

Desde el final de la Segunda Guerra Mundial, “lo único en lo que Estados Unidos era líder -sin duda- era la financiación con capital riesgo”, dijo James Brander, profesor de negocios de la Universidad de Columbia Británica. En las décadas de 1970 y 1980, los inversores de capital riesgo respaldaron a futuros titanes como Apple, Microsoft y FedEx. En la década de 1990, crearon empresas como Amazon, Netflix y PayPal. En el nuevo milenio, han facilitado el auge de la economía colaborativa y de los “gigas”.

A lo largo de todo esto, el sector del capital riesgo creció a medida que sus limitaciones se iban reduciendo. En 1979, el Departamento de Trabajo de Estados Unidos relajó su “regla del hombre prudente”, que había impedido que los fondos de pensiones se sumergieran en activos de mayor riesgo. El año anterior, el Congreso estadounidense había reducido el impuesto sobre las ganancias de capital del 49 al 28%; en 1981, Ronald Reagan llegó a la presidencia y lo redujo aún más, hasta el 20%.

Las políticas de la nueva administración anunciaron una nueva y brillante mañana para las empresas de riesgo. De una media anual de 42 millones de dólares entre 1973 y 1977, la recaudación de fondos de capital riesgo se disparó a 940 millones de dólares en la media década siguiente -más de 20 veces-, mientras que los principios anteriores de responsabilidad comunitaria y social se erosionaron para dar paso a un nuevo ethos definido por la “ambición comercial”, escribe Sebastian Mallaby, miembro del Consejo de Relaciones Exteriores, en su libro The Power Law: Venture Capital and the Making of the New Future.

El capital riesgo, al igual que el país que lo creó y fomentó, prosperó en libertad. También lo hizo la economía política ascendente de la época, que elevó las fuerzas del mercado a virtudes, replanteó los centros industriales de Estados Unidos en tierras extranjeras y cosió cadenas de suministro en todo el mundo para reducir los centavos de cada componente. A medida que las restricciones desaparecían, los capitalistas de riesgo se dispersaron y se extendieron por todo el mundo.

Su desembarco más lucrativo fue en China. Las empresas de capital riesgo estadounidenses llegaron allí por primera vez en 2005, explotando un paisaje estéril y provocando rápidamente una explosión del espíritu empresarial, la innovación y la creación de riqueza en China. De sólo 2.400 millones de dólares en 2008, la financiación de riesgo para las empresas chinas se disparó a más de 100.000 millones de dólares una década después. En 2017, China superó a Estados Unidos como la principal fuente mundial de rentabilidad de las empresas. Al año siguiente, China acuñó 206 unicornios propios -empresas privadas valoradas en más de 1.000 millones de dólares-, tres más que Estados Unidos. El año pasado, a pesar de la debilidad de la economía debido a las restricciones de Pekín por la pandemia, la actividad de emprendimiento en China alcanzó la cifra récord de 131.000 millones de dólares.

Los cambios en la geopolítica han hecho que estos logros se vean bajo una nueva luz. El capital extranjero fluyó no sólo hacia las aplicaciones sociales y de reparto chinas, sino también hacia las tecnologías con aplicaciones militares, tanto potenciales como probadas. Los inversores estadounidenses obtuvieron una ganancia inesperada, observó Mallaby, mientras que “China ganó industrias estratégicas”.

Una tienda de drones DJI se ve en Shenzhen, China, el 3 de diciembre de 2015.Stockyard/VW Pics/Universal Images Group vía Getty Images

Durante la administración Trump, una creciente conciencia en Washington se inclinó finalmente hacia la alarma. “Debido a su desproporcionada contribución al crecimiento económico y a la innovación, el capital riesgo se ha convertido en un pilar del poder nacional; no puede quedar fuera de los cálculos geopolíticos”, escribe Mallaby. En 2019, el gobierno de Estados Unidos prohibió al ejército comprar drones de fabricación china o sus piezas. La legislación fue un disparo dirigido a DJI, con sede en China, el principal fabricante de drones del mundo. Mientras tanto, el Departamento de Comercio de Estados Unidos ha puesto en la lista negra a unEl gobierno de China ha denunciado a un grupo cada vez mayor de empresas chinas por instigar violaciones atroces de los derechos humanos en Xinjiang (China), en particular SenseTime, la mayor empresa de reconocimiento facial de China. Ambas se encuentran entre la legión de empresas chinas que han recibido el respaldo de los inversores de capital riesgo estadounidenses.

Las transacciones que antes se realizaban en el ámbito comercial se han visto arrastradas cada vez más al ámbito de la seguridad nacional. Durante sus últimos meses en el cargo, el entonces presidente de Estados Unidos, Donald Trump, firmó una orden ejecutiva que impedía a los estadounidenses invertir en empresas vinculadas al ejército chino. Los financieros lo calificaron como una sanción “histórica” a los mercados de capitales de Estados Unidos.

En Pekín, la medida apenas ha hecho mella. Según un informe del Centro de Estudios Estratégicos e Internacionales, el gobierno chino gasta más en política industrial que cualquier otro país del mundo, aproximadamente el doble, en dólares, que Estados Unidos. La pieza central de las ambiciones industriales de China es el plan Made in China 2025, anunciado por el primer ministro chino Li Keqiang en 2015, que contempla el liderazgo mundial en 10 sectores clave de alta tecnología, desde la inteligencia artificial y la robótica hasta los vehículos eléctricos y el sector aeroespacial.

Para financiar estos objetivos, Pekín ha recurrido a un instrumento político conocido como fondos de orientación industrial -también llamados fondos de orientación “gubernamentales”- que combina la financiación estatal con la gestión privada basada en el capital. Con un objetivo de financiación de 1,6 billones de dólares, los fondos han recaudado hasta ahora un 60%, una suma cercana al billón de dólares.

“No tenemos ningún canal de financiación comparable”, dijo William Bonvillian, profesor de política tecnológica del Instituto Tecnológico de Massachusetts. Foreign Policy. En Estados Unidos, el apoyo del gobierno a las industrias importantes se remonta al revolucionario estadounidense Alexander Hamilton. A partir de la década de 1950, la financiación militar de la Agencia de Proyectos de Investigación Avanzada de Defensa (DARPA) sentó las bases de la Internet moderna; la Ley CHIPS y de Ciencia de este año pretende estimular la industria nacional de semiconductores. Sin embargo, los motores de la innovación se han tratado en gran medida como el dominio de la industria privada.

El resultado es una economía bifurcada, definida tanto por el exceso como por los puntos ciegos. Las empresas de capital riesgo, en particular, han desarrollado una lucrativa simbiosis con las plataformas digitales y la tecnología de consumo -que ofrecen una rápida llegada al mercado y una escalabilidad infinita y de bajo coste-, mientras que muestran un apetito comparativamente menor por las tecnologías “profundas” -como la fabricación avanzada, la biotecnología y la computación cuántica-, que a menudo requieren un importante capital inicial y períodos más largos de maduración. “Estamos perdiendo nuestro liderazgo en tecnologías”, dijo Gilman Louie, director ejecutivo de America’s Frontier Fund, en un testimonio ante el Congreso en junio. “Esta situación es inaceptable”. El año pasado, las empresas de riesgo estadounidenses invirtieron 9.000 millones de dólares en nuevas empresas de hardware, dijo Louie a los legisladores, una fracción de los 124.000 millones de dólares que se destinaron a software.

“El capital riesgo ha crecido significativamente, pero su modelo de inversión no se corresponde con la tecnología dura”, dijo Bonvillian. “Esa es una gran laguna en el sistema”.

- Regina Ragan, una científica de investigación de la ciencia cuántica en Hewlett Packard Labs, trabaja en un proyecto de la Agencia de Proyectos de Investigación Avanzada de Defensa (DARPA) de Estados Unidos el 23 de mayo de 2003. LEA SUZUKI/The San Francisco Chronicle vía Getty Images

- Los asistentes escuchan un discurso de Daniel Geer, director de seguridad de la información de In-Q-Tel, durante la conferencia de hackers Black Hat Briefings 2014 en Las Vegas el 6 de agosto de 2014. Steve Marcus/Reuters

Para llenar el vacío, el primer acto de America’s Frontier Fund es reescribir las normas de la industria. Para los productos basados en software, “el momento mágico de dos tipos en un garaje tiene realmente sentido”, dijo Edlyn Levine, cofundador y director científico de America’s Frontier Fund. Pero intentar mover la aguja en la ciencia y el hardware requiere inversiones a escala, acceso a redes e instalaciones de vanguardia y, fundamentalmente, tiempo.

Mientras que la mayoría de los fondos de riesgo se ciñen a una costumbre de horizontes de inversión de 10 años, el America’s Frontier Fund promete “capital paciente”, dando a las empresas de nueva creación un plazo más largo para su comercialización. Levine, físico cuántico, señala el sector de la microelectrónica, que obtuvo sucomienzan con la invención del transistor en la década de 1940. “Se tardó 11 años en pasar del concepto al descubrimiento, luego otros 10 años y más desde el transistor al circuito integrado, y luego otros cinco o 10 años hasta el microprocesador”, dijo. Las empresas de capital riesgo de hoy en día habrían buscado la forma de sacar provecho mucho antes.

El predecesor más cercano de la organización es In-Q-Tel, el brazo de riesgo de la CIA, creado en 1999 para canalizar la financiación gubernamental hacia tecnologías clave de “doble uso”, como Palantir, una empresa de minería de datos, y la firma de ciberseguridad FireEye. Antes de tomar las riendas de America’s Frontier Fund, Louie dirigió In-Q-Tel durante siete años. Uno de los logros de los que se siente más orgulloso es el desarrollo de su capacidad para movilizar a otros inversores. Durante los periodos de mayor actividad, la empresa consiguió reunir hasta 20 dólares de inversión privada por cada dólar del gobierno. De la misma manera, dijo Louie, “queremos ser el dinero que ilumine estas nuevas oportunidades, para que el resto de los mercados de capitales nos sigan.”

Los inversores de capital riesgo trabajan con proyecciones de futuro. La mayoría se aferra a los mismos elementos de la profecía: mercados sin explotar, fundadores visionarios y tendencias inexorables. La búsqueda exitosa es la que termina en un tesoro. Para America’s Frontier Fund, el tesoro es abiertamente político, y su futuro deseado comparte las mismas prioridades que el gobierno federal.

La metodología de inversión de la empresa -denominada Frontiercast- se basa en datos clave del gobierno, como la guía de infraestructuras críticas del Departamento de Seguridad Nacional de Estados Unidos, la lista de tecnologías críticas de la Casa Blanca y las actualizaciones militares y de seguridad del Departamento de Defensa. Entre sus supuestos, esta visión proyecta una economía global de suma cero y vincula la preservación de Estados Unidos a su capacidad de producción e innovación. La búsqueda tradicional del capitalista de riesgo es rechazada por la historia del Estado.

“Hoy en día, la seguridad nacional y la competitividad económica están muy vinculadas”, dijo Levine, que dirigió el desarrollo de Frontiercast. “La fuerza de la economía estadounidense es la primera línea de la defensa de nuestra nación”.

El presidente de Estados Unidos, Joe Biden, observa un ordenador cuántico mientras recorre las instalaciones de IBM con su director general, Arvind Krishna, en Poughkeepsie, Nueva York, el 6 de octubre. MANDEL NGAN/AFP vía Getty Images

Por todos los descubrimientos que ha hecho posible La ciencia, la frontera sin fin, su autor, Bush, cuenta con más de un legado. En 1922, creó una empresa con un compañero de universidad, produciendo un tubo rectificador que mejoraba el funcionamiento de las radios. Años más tarde, la empresa cambió su nombre por el de Raytheon Manufacturing Company.

Hoy en día, Raytheon Technologies cuenta con 174.000 empleados y una valoración de 126.000 millones de dólares vendiendo productos de defensa a los ejércitos estadounidenses y extranjeros. Su influencia llega a los escalones más altos de Washington: En 2019, Trump nombró a Mark Esper, un antiguo lobista de Raytheon, como su secretario de Defensa. Al año siguiente, el presidente de Estados Unidos, Joe Biden, designó para el mismo puesto al general retirado del ejército estadounidense Lloyd Austin, que forma parte del consejo de administración de Raytheon.

En el ocaso de su vida, Bush ofreció una evaluación mixta de sus contribuciones. Reflexionó sobre su 80º cumpleaños: “Creo que el ejército es demasiado grande ahora”.

En cada ámbito, una herramienta sigue a sus maestros. La dirección del Fondo Fronterizo de Estados Unidos está a cargo de una camarilla de lugartenientes probados en arenas de competencia y conflicto, ya sean militares o comerciales. Impregnada de estos puntos de vista, la organización corre el riesgo de concentrar los recursos en esferas ya hinchadas y adyacentes a la defensa, a expensas de otros sectores más orientados a la colaboración, como la salud pública o la energía verde.

Al mismo tiempo, su amplia afiliación con altos cargos del gobierno, de la defensa y de la industria tecnológica ha atraído el escrutinio por posibles conflictos de intereses. Schmidt, el ex director general de Google que se ha erigido en enlace central entre Silicon Valley y el Pentágono, desempeñó un papel clave en la concepción de la empresa y aportó la financiación inicial. El ex secretario de Defensa de Estados Unidos, Ashton Carter, formó parte del consejo de administración, y el ex asesor de Seguridad Nacional de Estados Unidos, H.R. McMaster, lo hace actualmente. También lo hace Michèle Flournoy, ex alta funcionaria de defensa en las administraciones de Clinton y Obama, junto con ex altos ejecutivos de la CIA, la Comisión Federal de Comunicaciones e IBM.

“La perspectiva de un gobiernoLos contratos, sobre todo en el lucrativo sector de la defensa, podrían generar enormes ganancias para los primeros inversores”, advierte un informe de la organización sin ánimo de lucro Campaign for Accountability. “Tampoco está claro si alguna salvaguarda podría impedir que los directivos del FFA se beneficien de sus conocimientos internos y de su capacidad para dirigir las inversiones públicas”.

En el mundo empresarial, las promesas de hacer el bien haciendo el bien son fáciles de conseguir. Pocos cumplen ambos extremos de la promesa. Una participación excesiva del gobierno también puede hundir el esfuerzo, especialmente en la inversión de capital riesgo.

Brander, profesor de la Universidad de Columbia Británica, coescribió un estudio de 2014 en el que se analizaba el rendimiento de las empresas de capital riesgo patrocinadas por el gobierno en todo el mundo. Descubrió que la mayoría de las empresas pertenecían a una de las dos categorías. Cuando las empresas de capital riesgo son creadas y gestionadas por funcionarios públicos, “su trabajo consiste en invertir en empresas que se perciben como de interés nacional, aunque a menudo eso significa el interés político de los políticos que las controlan”, dijo Brander. “El historial de esas empresas [in funding successful start-ups] es pobre”. En Europa, los esfuerzos de emprendimiento dirigidos por el gobierno desplazaron a los inversores privados más capacitados. Después de seis años, el fondo de riesgo europeo medio generó un rendimiento negativo del 4%.

El segundo enfoque consiste en que los gobiernos proporcionen inversiones, concesiones fiscales u otras formas de apoyo financiero a un fondo gestionado de forma privada. En estos casos, “el historial actual es bastante bueno”, dijo Brander. El fondo gubernamental israelí Yozma, dotado de 100 millones de dólares, combinó generosas subvenciones estatales con una normativa que otorgaba más libertad y beneficios a los operadores de empresas privadas. El resultado ha sido un próspero ecosistema de emprendimiento que figura entre los mejores del mundo. “Es importante acertar con los incentivos”, dijo Brander.

America’s Frontier Fund no se ajusta a ninguno de los dos moldes. Su organización matriz está organizada como una organización sin ánimo de lucro 501(c)(3). Los rendimientos de las inversiones van a parar a socios limitados externos, mientras que los gestores de la empresa siguen recibiendo un salario fijo. Un fondo inicial está en las primeras fases de recaudación de fondos de inversores privados, aunque se espera que los fondos futuros combinen financiación pública y privada.

Hasta la fecha, America’s Frontier Fund afirma que no ha recibido financiación gubernamental. Desde la aprobación de la Ley CHIPS y de Ciencia, de 280.000 millones de dólares, ha presentado una propuesta pública para asesorar al gobierno sobre las inversiones en semiconductores. “El gobierno nunca ha hecho esto realmente antes”, dijo Kevin McGinnis, un asesor especial de America’s Frontier Fund que anteriormente trabajó en la División de Seguridad Nacional de la Oficina de Administración y Presupuesto de Estados Unidos. “Necesitan nuevos socios”.

El Departamento de Comercio ha anunciado que tiene previsto empezar a asignar fondos la próxima primavera. Dada la estructura sin ánimo de lucro de la empresa, “podemos desempeñar un papel más independiente y neutral”, dijo Blashek, presidente de la empresa. “No nos limitamos a vender nuestras propias empresas en cartera. Nuestros intereses son los intereses nacionales”.

Sin embargo, en un clima empresarial cada vez más tenso, es poco probable que las decisiones se resuelvan de forma tan limpia. “Los intereses del gobierno y los del sector privado suelen ser no alineados”, afirma Anupam Chander, profesor de Derecho y Tecnología de la Universidad de Georgetown. En los últimos años hemos asistido a una escalada de aranceles comerciales, controles a la exportación y restricciones a la inversión, manifestaciones de una “desvinculación” más amplia entre Estados Unidos y China, más evidente en los sectores de tecnología avanzada a los que se dirige el America’s Frontier Fund.

“El sector privado suele querer vender a tantas partes como pueda”, dijo Chander. “El gobierno dice: ‘No, no, no, por favor, sólo véndelo a nuestros amigos'”. Incluso Intel, que presionó mucho para obtener subvenciones del gobierno a través de la Ley CHIPS y de Ciencia, se ha resentido de las directivas estatales que podrían amenazar sus resultados. “Si los clientes chinos quieren más chips de Estados Unidos, deberíamos decir que sí”, dijo el director general de Intel, Patrick Gelsinger, al Economist.

Una dinámica similar también puede reproducir tensiones a nivel interno. “Me preocupa un poco que una organización sin ánimo de lucro [venture capital] sea también una organización sin ánimo de lucro [venture capital],” dijo Mallaby a Foreign Policy. En su historia del capital riesgo, Mallaby observó que incluso ARD, la empresa de inversión con sede en Boston que dio origen al sector, acabó sucumbiendo a la competencia, en parte debido a su tradición de “despreciar los incentivos financieros”. Doriot, el ex militar que dirigía ARD, decía a sus gestores de cartera: “Las ganancias de capital son una recompensa, no un objetivo”. Los lugartenientes más apreciados se marcharon a puestos más lucrativos o a fundar sus propias empresas. En los años 70, ARD se había convertido en una sombrade su antiguo ser. “Si se quita la zanahoria de la mesa”, dijo Mallaby, “ya no hay tanto ajetreo”.

America’s Frontier Fund, en su premisa, se alimenta de una lectura diferente de las motivaciones de la gente. “Hay una parte del país que cree en el valor de la codicia”, dijo Steve Blank, profesor adjunto de la Universidad de Stanford que asesora a America’s Frontier Fund. “Y otra parte del país que realmente cree en el valor del servicio”. Al principio de su carrera, Blank fundó y dirigió varias empresas tecnológicas de éxito. Durante la última década, se ha dedicado a educar a empresarios y empresas de nueva creación con mentalidad pública. “He pasado tiempo en ambos mundos”, dijo a Foreign Policy. “Hay los mejores y los más brillantes que están en la Fuerza Delta, y en los Marines, y -sí- en empresas de riesgo que quieren servir a su país”.

Sin embargo, enmarcarlo como un binario podría significar la perdición de la empresa. “No se puede simplemente envolver en la bandera y esperar que los mercados de capitales sean patrióticos”, dijo Louie. Si se empuja la frontera demasiado lejos, se corre el riesgo de alejarse de la manada. Puede que la manada no te siga. Puede retroceder. Puede fijarse en otros horizontes. Louie reconoce que la infalibilidad del libre mercado sigue dominando el ethos estadounidense. Para el America’s Frontier Fund, la verdadera prueba es demostrar que el corazón de Estados Unidos puede, en última instancia, seguir produciendo mayores rendimientos que China.

“Tienes que ser capaz de demostrar que es mejor abrir una fábrica aquí en Estados Unidos que en Shenzhen”, dijo Louie. Aunque muchas empresas siguen invirtiendo en el extranjero, prosiguió, “nuestra apuesta es que se puede ganar más dinero aquí.”