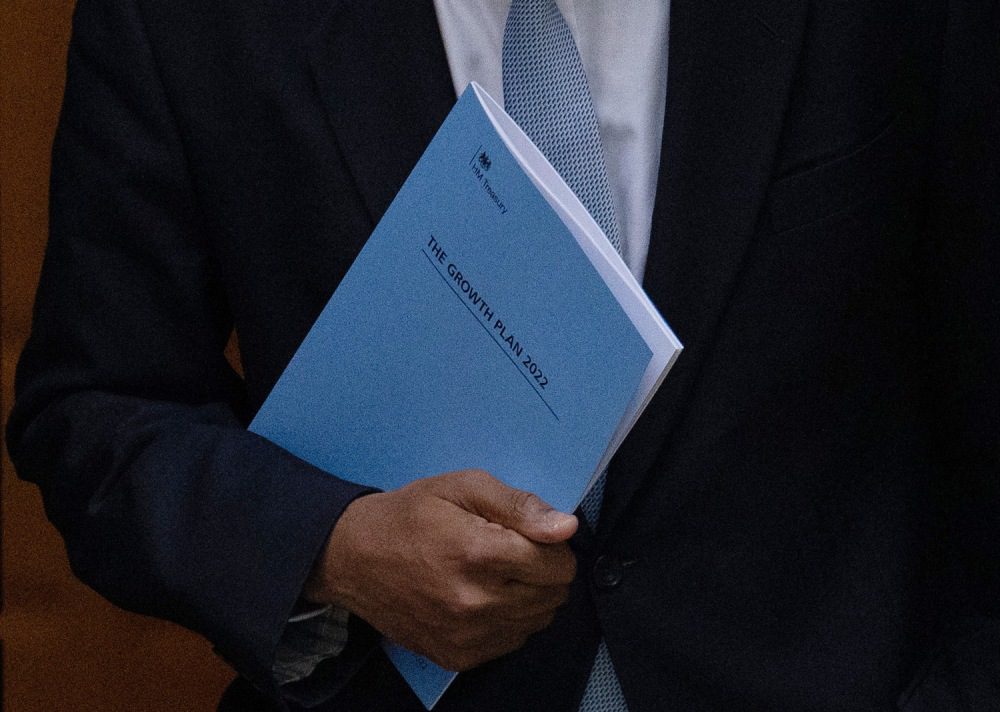

Cuando el gobierno de la primera ministra británica, Liz Truss, dio a conocer los detalles de su primer presupuesto hace una semana -con un importante recorte de impuestos para las rentas más altas del país en el centro- cundió el pánico: El valor de la moneda británica cayó a mínimos históricos, el tipo de interés de la deuda pública aumentó y el Banco de Inglaterra se vio obligado a actuar de urgencia para comprar bonos del Estado. Los mercados financieros británicos han perdido un total de 500.000 millones de dólares en sólo las tres primeras semanas desde que Truss asumió el cargo, y observadores de todo el mundo se han preguntado si esto podría ser el comienzo de una crisis internacional.

¿Debería Truss haber visto esto venir? ¿Les quedan buenas opciones a los responsables de la política económica británica? ¿Y no es sólo una crisis, sino el comienzo de una nueva era en la economía internacional?

Estas son algunas de las preguntas que surgieron en mi conversación de esta semana con Foreign Policy columnista Adam Tooze en el podcast que copresentamos, Ones and Tooze. Lo que sigue es una transcripción de la entrevista, editada para mayor claridad y extensión. Para ver la conversación completa, suscríbase a Ones and Tooze en su aplicación de podcast preferida.

Cuando el gobierno de la primera ministra británica, Liz Truss, desveló los detalles de su primer presupuesto hace una semana -con una importante rebaja de impuestos para las rentas más altas del país en el centro- cundió el pánico: El valor de la moneda británica cayó a mínimos históricos, el tipo de interés de la deuda pública aumentó y el Banco de Inglaterra se vio obligado a actuar de urgencia para comprar bonos del Estado. Los mercados financieros británicos han perdido un total de 500.000 millones de dólares en sólo las tres primeras semanas desde que Truss asumió el cargo, y observadores de todo el mundo se han preguntado si esto podría ser el comienzo de una crisis internacional.

¿Debería Truss haber visto esto venir? ¿Les quedan buenas opciones a los responsables de la política económica británica? ¿Y no es sólo una crisis, sino el comienzo de una nueva era en la economía internacional?

Estas son algunas de las preguntas que surgieron en mi conversación de esta semana con Foreign Policy columnista Adam Tooze en el podcast que copresentamos, Ones and Tooze. Lo que sigue es una transcripción de la entrevista, editada para mayor claridad y extensión. Para ver la conversación completa, suscríbase a Ones and Tooze en su aplicación de podcast preferida.

Cameron Abadi: ¿Es justo referirse a Liz Truss y a su ministro de Finanzas, Kwasi Kwarteng, como ideólogos económicos? Sé que Kwarteng tiene formación académica como historiador económico, ¿cómo caracterizaría su trabajo histórico, y cómo cuadra con el programa económico que han desvelado aquí?

Adam Tooze: Sí, creo que Truss y Kwarteng pertenecen al ala del [Conservative] Partido que cree en la necesidad de reactivar los músculos ideológicos del partido, por así decirlo, para adoptar un enfoque político menos pragmático, más impulsado por las ideas y más visionario, básicamente para revivir la agenda thatcheriana de los años ochenta. Creo que esa es la idea central, ser menos transigente. Truss ha dicho que no le importa si es popular o no. Para impulsar realmente lo que ven como una visión transformadora de Gran Bretaña.

Y sí, Kwarteng estaba en Cambridge como estudiante cuando yo estaba allí. Me he devanado los sesos para saber si le he dado clases o no. Creo que Kwarteng no es un historiador técnico de la economía, es más bien un historiador de las ideas. Probablemente más revelador sobre su política del dinero es el libro que escribió llamado War and Gold. Él podría ser lo más cercano que Gran Bretaña tiene a un bicho de oro en la política en el sentido de que él cree que las monedas respaldadas por el oro limitan la política de la manera que el dinero fiduciario no lo hace, porque las monedas respaldadas por el oro limitan la cantidad de impresión de dinero que se puede hacer, para decirlo crudamente. Y así, ya sabes, los períodos de paz van de la mano con los períodos de dinero estable, y los períodos de guerra se asocian con la inestabilidad. En todos estos sentidos, es un hombre de ideas, así que, sí, creo que hay un programa aquí, creo que es justo decirlo. Quiero decir, de otra manera piensas que podrían haber flaqueado en este punto, pero parecen bastante comprometidos con su visión.

CA: Bueno, te estás dejando a ti mismo vulnerable para asumir la culpa si estás diciendo que podrías haberle enseñado, aquí.

AT: Oh, Dios.

CA: Probablemente sea mejor no tenerlo en clase. Pero además de ser una crisis aguda para Gran Bretaña, tengo curiosidad por saber si los acontecimientos de esta semana representan una especie de cambio de paradigma más amplio que está en marcha encómo funcionan los mercados financieros internacionales. No hace mucho tiempo parecía que había un apetito ilimitado por los activos financieros occidentales de todo tipo; estábamos justo en la pandemia, y los gobiernos no tenían ningún problema en emitir montones de deuda durante todo ese periodo. Y si hay un cambio de paradigma en marcha, quiero decir, ¿a qué se debe exactamente?

AT: Sí, se podría decir que las bases estaban cargadas en este caso, ya sabes, para utilizar el tipo de idea de béisbol, de que el juego está en una posición tal que las cosas muy dramáticas podrían suceder de repente. Inmediatamente después de asumir el cargo, Truss había anunciado el programa de limitación de precios para limitar las facturas de energía de los consumidores británicos ordinarios, que no fue debidamente calculado. Y esa es una de las cosas que indignó a la gente sobre este mini presupuesto. Pero se estimó que costaría 150.000 millones de libras, alrededor del 5% del PIB. Así que, tres veces más que este regalo de impuestos. Hay algo que creo que sobre esto, el mini presupuesto y el regalo de impuestos, que realmente indignó a la gente.

Quiero decir, que no se ha gestionado correctamente: Gran Bretaña tiene un auditor independiente, la Oficina de Responsabilidad Presupuestaria, OBR. Y ni siquiera se le dio un vistazo a los 45 mil millones[-pound] que se anunciaron en el mini presupuesto. Creo que eso tuvo mucho que ver con el desencadenamiento de la reacción del mercado, la sensación de que realmente no había nada en lo que esta administración no se detuviera a gastar dinero. En cuestión de semanas, esencialmente, habían decidido regalar unos 200 mil millones de libras.

En general, los mercados de bonos de todo el mundo están bajo presión en este momento. Pero en el caso británico, hay un factor técnico adicional que ha contribuido a la venta de avalancha, que es los fondos de pensiones en el Reino Unido, por supuesto, tienen un montón de bonos del gobierno. Se trata de fondos de pensiones privados, que han decidido cubrirse contra la posibilidad de que los tipos de interés bajen. Así que en lugar de poder embolsarse la ganancia inesperada del aumento de los tipos de interés, en realidad se encontraron con la necesidad de deshacer un montón de acuerdos de cobertura que los cubrían contra la eventualidad opuesta. Y eso es lo que desencadenó las ventas de activos.

CA: ¿Cuál es exactamente la naturaleza de la crisis cuando una moneda cae en una economía desarrollada como la británica? Quiero decir, parece que la escala del pánico que hemos estado viendo está bastante separada del tipo de impacto directo en la economía real experimentado por la mayoría de la gente.

AT: Quiero decir, Gran Bretaña es una economía muy abierta. No es los Estados Unidos. Y por lo tanto, la caída del tipo de cambio va a doler. Dañará inmediatamente en términos del coste de prácticamente todo en el supermercado. Así que habrá un efecto bastante directo allí. Pero estamos hablando de un movimiento monetario relativamente modesto. No estamos hablando de una caída del 20, 30 por ciento en cuestión de días. Estamos hablando de una caída del 10, 15 por ciento, que sigue siendo muy dramática para una moneda tan importante como la libra esterlina, que es una moneda de reserva, una moneda de reserva menor.

Pero tienes razón, el pánico es desproporcionado. El pánico es enorme porque afecta al mercado de bonos del Estado. Y eso es un gran problema en cualquier país, porque es la base de la flexibilidad de las finanzas del gobierno. Y es un mercado muy grande. Tiene un valor de billones de dólares, incluso en el Reino Unido, y en los Estados Unidos es de 24 billones de dólares. Se trata de un enorme conjunto de activos en los que prácticamente todo el mundo, de una manera u otra, principalmente a través de, por ejemplo, el fondo de la Seguridad Social o por medio de una pensión, está invertido. Y por lo tanto, esa es la parte que se está disparando. Y en el caso británico, y esto es lo realmente alarmante, es que los movimientos monetarios parecen estar estrechamente asociados a los espasmos en el mercado de bonos, y eso es algo que realmente no quieres ver. Uno preferiría que esas dos cosas fueran independientes la una de la otra. Cuando se juntan, empieza a parecerse un poco a una situación de mercado emergente en la que los inversores están, en cierto sentido, optando por entrar o salir de un país, y cuando optan por salir de los bonos del Estado, salen por completo. Y eso es una señal preocupante cuando sucede. Y puede llegar a reforzarse por sí mismo, porque a medida que la moneda cae, los bonos se vuelven menos atractivos de mantener, y así sucesivamente.

CA: He visto a un buen número de comentaristas conservadores en Gran Bretaña referirse a la reacción del mercado financiero aquí como irracional. Pero se trata de los mismos tipos, por lo que sé, que se refieren a los mercados como la sabiduría de las masas, ya sabes, con los precios financieros representando alguna verdad subyacente. ¿Es este un punto ciego más profundo en el pensamiento conservador del libre mercado? ¿Y cuál de estos dos puntos de vista opuestos está más cerca de la verdad a sus ojos¿ahora?

AT: Sí. Este es uno de los aspectos más notables del momento actual, en realidad, el distanciamiento entre el partido tory, que se podría considerar como, ya sabes, el bastión del interés empresarial en la política británica, y los expertos económicos de la ciudad de Londres.

Señala esta profunda ruptura estructural que se remonta a 2016 y al referéndum del Brexit. Fue un gobierno conservador el que convocó el referéndum bajo el mando de David Cameron esperando que ganara el Remain. Así que el partido tory, la corriente principal del partido tory era Remain, porque es claramente mejor para los negocios británicos estar en la UE. Y alrededor del primer ministro, hubo una movilización de la opinión de los expertos, tanto a nivel mundial como nacional, a favor de la permanencia en la UE. Y, por supuesto, fueron los Brexiteers los que ganaron. Y desde entonces, el ala Brexit del partido Tory ha estado en esta especie de rechazo bullicioso de la gravedad económica.

Lo llamativo de Truss y Kwarteng es que no necesariamente pensarías en ellos como simples populistas, porque son una especie de conservadores de élite. Así que es realmente extraño. No se trata tanto de populismo, creo, sino de una especie de cosplay de Thatcherismo. Y la ciudad está llamando a su farol y diciendo: “Mira, no estamos bromeando. Esto no es una pantomima. Si haces esto, en realidad no va a sumar. Y no podemos a ese nivel, ya sabes, no podemos mantener la libra, y no podemos mantener el papel del Tesoro de EE.UU. en el tipo de interés que estás ofreciendo. Despierta, huele el café, sé realista”.