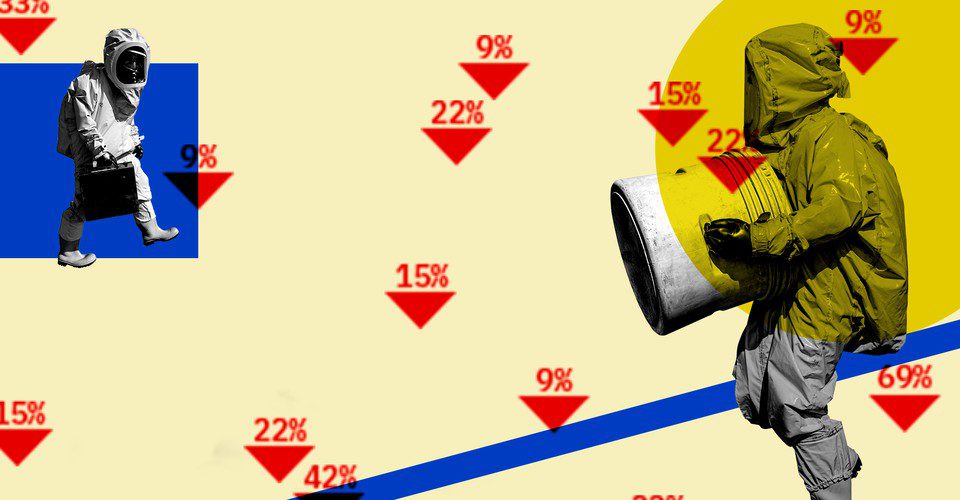

Durante la semana pasada, los mercados de valores de todo el mundo se hundieron a medida que se seguían acumulando noticias preocupantes sobre la propagación del nuevo coronavirus. En los Estados Unidos, los tres índices bursátiles principales, el Dow Jones Industrial Average, el Nasdaq Composite y el S&P 500, cayeron más del 10 por ciento por debajo de sus picos recientes, una fuerte caída que califica en la terminología de Wall Street como una corrección de mercado. . ” Un inversor cotizado en El periodico de Wall Street lo llamó un “matanza.”

El mercado de valores mundial es, teóricamente, la síntesis de cómo los inversores piensan que todo lo que sucede en el mundo se desarrollará en la economía. En este momento, a juzgar por estas caídas, los inversores son mucho menos optimistas que hace una semana. Pero lo que predicen no es solo cuán grave podría ser el brote en términos de trabajadores que se quedan enfermos en casa, caídas en el gasto de los consumidores o interrupciones en la cadena de suministro; también es lo mala que es la gente pensar podría ser. Esas pueden resultar ser dos cosas muy diferentes.

La percepción pública de una crisis puede tener grandes consecuencias en los mercados financieros. “La noción de una pandemia da bastante miedo a la gente, y van a agacharse y tener cuidado con la forma en que viven sus vidas” si siguen llegando noticias sombrías, dice Richard Sylla, ex profesor de la Escuela de Educación Stern de la Universidad de Nueva York. Negocio. Pueden, por ejemplo, empezar a Sáltese las vacaciones o salga a cenar menos. Las aerolíneas y los restaurantes, a su vez, pueden perder ingresos o incluso limitar el servicio debido a lo que creen que harán sus clientes. Todo esto combinado tendría consecuencias negativas para la economía, independientemente de cuán catastrófico resulte el impacto directo de la enfermedad. “Lo que la gente está pensando, incluso si está mal, tal vez sea más importante en el día a día [in the stock market] que lo que es la verdad ”, dijo Sylla.

Por tanto, lo que los inversores creen que está pensando el público es fundamental. Independientemente de que los costos del brote sean históricamente altos o no, existe el riesgo de que las preocupaciones de los inversores aumenten durante este período de incertidumbre, llevándolos a vender por el pánico y exacerbar cualquier daño financiero. “Si en los próximos 20 años [the economy is] sólo se interrumpirá durante tres meses, lo que sugiere un impacto muy pequeño en el mercado ”, dice Robert J. Shiller, economista ganador del Premio Nobel y autor de Economía narrativa: cómo las historias se vuelven virales y generan grandes eventos económicos. Pero la situación podría ser mucho peor, y cuando los inversores piensan en “términos grandilocuentes”, me dijo Shiller, eso podría “desencadenar otras preocupaciones”.

Predecir las reacciones emocionales de toda la población mundial al coronavirus sería un poco más fácil si los inversores pudieran recurrir a los efectos del mercado de pandemias anteriores en busca de orientación. Pero la historia proporciona pocos indicios de lo que podría sucederle a la economía si el coronavirus y el COVID-19, la enfermedad que causa, continúan propagándose. “Esto es algo nuevo”, dijo Shiller. “Es demasiado pedir al mercado que lo haga bien”.

El análogo más cercano es el brote mundial de influenza de 1918 y 19, que mató a decenas de millones de la gente. En 1918, el mercado de valores realmente lo hizo bien: el Dow Jones subió un poco. En los años posteriores a eso, señaló Sylla, “el mercado de valores no hizo mucho, y aunque su tendencia fue plana, hubo fluctuaciones dentro de eso, algunos altibajos, como vemos ahora”.

Pero sacar conclusiones de hace 100 años es difícil porque, entre otras razones, estaban sucediendo muchas otras cosas en ese entonces, a saber, la Primera Guerra Mundial. Por eso, dice John Wald, profesor de la Universidad de Texas en San Antonio’s College. of Business, “es muy difícil decir si [the 1918 pandemic] tuvo un precio correcto o incorrecto ”por el mercado.

Quizás un mejor paralelo es la pandemia de gripe de 1957 y 1958, que se originó en Asia oriental y mató al menos a 1 millón de personas, incluidas unas 116.000 en los EE. UU. En la segunda mitad de 1957, el Dow Jones cayó un 15 por ciento. “Otras cosas sucedieron durante ese período de tiempo” también, señala Wald, pero “al menos no hubo una guerra mundial”. Los brotes más recientes, como el SARS y el MERS, fueron más contenidos y no causaron tantos estragos económicos globales.

Aunque la temporada anual de gripe es bastante diferente de una pandemia, proporciona una buena cantidad de datos para que los analicen los economistas. Cuando Wald, junto con los investigadores Brian McTier y Yiuman Tse, examinaron los registros comerciales de 1998 a 2006, encontraron que en las semanas en que la gripe estaba más extendida, los rendimientos del mercado de valores fueron menores. También encontraron que cuando había una mayor incidencia de gripe en el área metropolitana de la ciudad de Nueva York en particular, el volumen de comercio disminuía, lo que generalmente es malo para el mercado. En este caso, la idea es que los inversores más profesionales podrían haberse enfermado y haber realizado menos operaciones, lo que no sería un buen augurio si COVID-19 llegara a la ciudad de Nueva York.

La visión de Sylla de todo esto como historiadora financiera es bastante zen. “No prestaría mucha atención a los informes diarios de los periódicos: ‘Aquí hay una buena señal’, ‘Aquí hay una mala señal’”, dijo. A corto plazo, el mercado de valores no es necesariamente un buen predictor de la gravedad de la pandemia, en parte porque los inversores están trabajando con la misma escasa información que todos los demás. “Lo que yo diría que la historia te muestra es que un problema como este toma muchos meses y tal vez incluso un par de años para resolverse”, dijo. Pero, continuó, “la idea de Wall Street sobre la historia son los últimos 10 minutos”.