Un logotipo de Apple Store

AppleInsider puede obtener una comisión de afiliación por las compras realizadas a través de los enlaces de nuestro sitio.

El banco de inversión Morgan Stanley ha elevado su precio objetivo para Apple por primera vez en ocho meses, basándose en sus expectativas de nuevos lanzamientos y un posible programa de suscripción al iPhone.

Recientemente, el análisis de Morgan Stanley sobre qué proporción de las acciones de Apple está en manos de fondos de pensiones y otras instituciones, le llevó a recomendar a los inversores que compraran ahora. La clave de esa conclusión fue lo que sus analistas describieron como “5 vientos de cola idiosincrásicos en los próximos 6-9 meses que hacen de Apple nuestra mejor elección para 2023”.

Ahora, en una nota a los inversores vista por AppleInsider, Morgan Stanley ha elevado su precio objetivo para Apple de 175 a 180 dólares basándose en esas mismas expectativas. La nueva nota desglosa muchos más detalles en su análisis, pero los cinco factores, o “catalizadores”, se mantienen:

- Servicios “reaceleración” del crecimiento

- Márgenes brutos récord

- “Pent up demand” para el iPhone 15

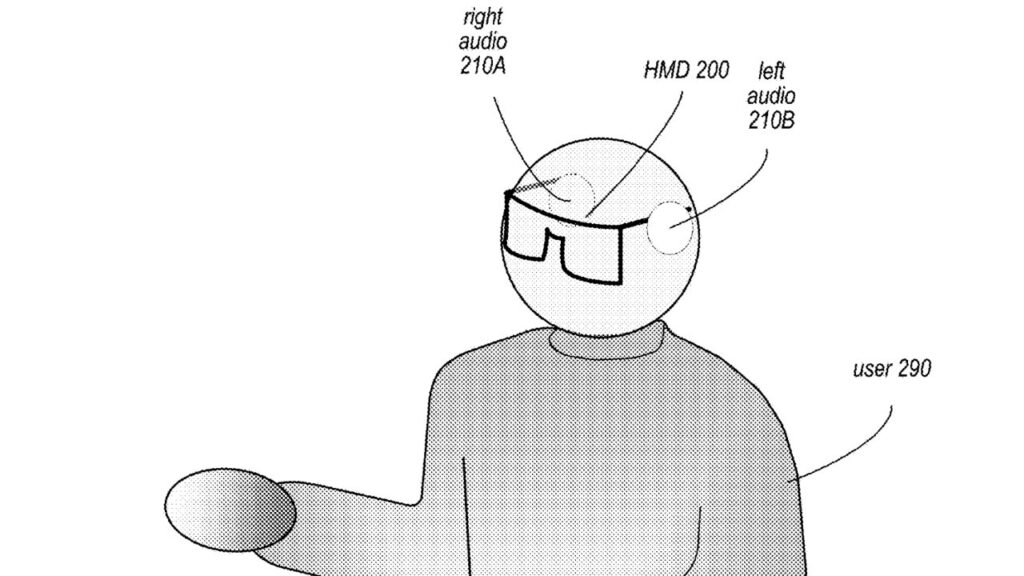

- Un auricular AR de Apple

- Posible servicio de suscripción de hardware

La nueva nota reitera que Apple todavía se enfrenta a “un contexto macro desafiante, FX [foreign exchange] titulares” además de ” escasez de producción del iPhone, y persistentes restricciones COVID”

“Sin embargo, si miramos más allá del corto plazo”, dice, “vemos un camino de eventos ricos en catalizadores durante los próximos 12 meses que está infravalorado por los inversores.”

“Combinados, creemos que los 4 primeros de estos 5 catalizadores tienen el potencial de impulsar una revalorización de las acciones de Apple hacia nuestro nuevo objetivo de precio basado en la suma de las partes de 180 dólares”, continúa, “con el lanzamiento de un programa de suscripción de hardware clave para desbloquear nuestra valoración alcista basada en el LTV de 230 dólares”;

Morgan Stanley sí predice que los ciclos de sustitución del iPhone “se extenderán a 4,4 años a finales del año fiscal 23”, lo que supone “un nuevo récord histórico.” Sin embargo, la compañía espera que el ciclo medio de reemplazo “se contraiga en el año fiscal 24, pero de forma conservadora suponemos que a sólo 4,1 años.”

Los analistas también creen que el crecimiento de los servicios de Apple está infravalorado. A primera vista, los servicios pasaron de “un fuerte crecimiento de dos dígitos en el año fiscal 21 a un crecimiento interanual de un dígito en los últimos 6-9 meses”;

“Sin embargo, subyacentes a esta desaceleración han estado los vientos en contra de divisas más extremos a los que se ha enfrentado la compañía desde que rastreamos los datos”, dice Morgan Stanley, “lo que sugiere que en moneda constante, Servicios todavía ha estado creciendo a bajo doble dígito.”

En un futuro próximo, la firma dice que espera ver “una re-aceleración de Servicios hasta el final del año fiscal 23 y en el año fiscal 24”. Esta expectativa se debe en parte a los “120 millones de nuevos usuarios de iPhone incorporados en el ejercicio 22 que Apple puede empezar a monetizar”, y también a una mejora de los tipos de cambio;

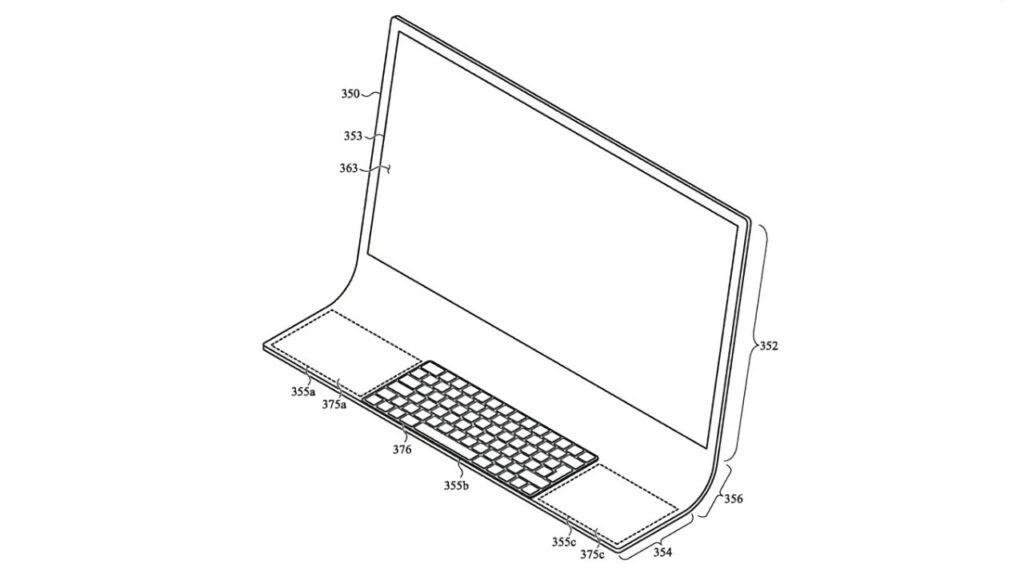

Los lanzamientos de Apple en 2023 son clave

“La historia muestra que quieres poseer acciones de Apple de 6 a 9 meses antes de los lanzamientos de productos clave”, dicen los analistas, “con el nuevo auricular AR/VR de Apple y el lanzamiento del iPhone 15, ambos catalizadores próximos clave”

Apple no ha anunciado ninguno de los dos productos, sin embargo, y el mercado de auriculares AR es difícil. Sin embargo, Morgan Stanley cree que incluso si se necesita tiempo para auricular de Apple para convertirse en un éxito, lo hará.

“[Our] el análisis de los lanzamientos de nuevas categorías de productos muestra que el mercado ha infravalorado históricamente el impacto a largo plazo de los lanzamientos de nuevos productos/servicios”, prosigue, “que, de media, han supuesto un ~6% de los ingresos en un año determinado (en los últimos 5 años)”

Morgan Stanley confía menos en que Apple lance su rumoreado servicio de suscripción al iPhone, pero sostiene que, si lo hace, el impacto en el precio de sus acciones será enorme.

“Un lanzamiento de suscripción de Hardware ayudaría a desbloquear más de 1T de dólares de capitalización de mercado y a revalorizar las acciones hacia nuestra valoración de caso alcista de 230 dólares”, dice la firma.

Lo que más nos entusiasma hoy como analistas de Apple es la transformación del modelo de negocio que está experimentando Apple”, continúa, “cambiando hacia un modelo centrado en la monetización de la base instalada más que en el crecimiento de las unidades, lo que, en nuestra opinión, aboga cada vez más por una valoración más acorde con un negocio similar a la suscripción”. [instead of a technology platform.]”

Ese precio objetivo de 230 dólares es superior incluso al anterior máximo de 210 dólares de Morgan Stanley, que se produjo tras un récord de 2021.